所得税は節税できる?サラリーマンでもできる節税方法9選を紹介!

給与明細書を受け取ったときに、所得税や住民税の多さに驚いたことはありませんか。

一生懸命働いても、多額の税金を取られるのではがっかりしてしまいますよね。

サラリーマンは、会社が給与から所得税と住民税を天引きするため、節税は難しいのではと思う方もいるでしょう。

しかしサラリーマンでも、節税する方法はあります。

そこでこの記事では、サラリーマンができる節税方法を9つ、および所得税を節税する際の注意点などについて説明します。

目次

サラリーマンが支払う税金の種類とは

サラリーマンが源泉徴収される税金には所得税と住民税があり、会社が給与所得者に代わって税金を納めています。

所得税は所得に対して課税される国税で、下表を見てお分かりの通り収入が高い方ほど税金を多く納める累進課税です。

税率は次の7つに分けて設定されています。

なお毎月天引きされる金額はあくまでも見込み額であり、年末調整により過不足は調整されます。

| 課税される所得金額 | 税率 | 控除額 | ||||

| 1,000円 から 1,949,000円まで | 5% | 0円 | ||||

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 | ||||

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 | ||||

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 | ||||

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 | ||||

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 | ||||

| 40,000,000円 以上 | 45% | 4,796,000円 | ||||

住民税は地方自治体に納める地方税で、前年の所得に対して課税されます。

納税額は、所得割額と均等割り額を合わせたものとなります。

所得割の税率は都道府県税が4%・市区町村税が6%の合計10%で、1月1日の住所で課税されます。

均等割りは、市町村民税3,500円、道府県民税1,500円と決められています。

サラリーマンでもできる所得税の節税方法

サラリーマンの節税は、所得税の額を計算するときに、所得から一定金額を控除する所得控除を利用します。

どんな控除があるか説明しましょう。

節税方法①:扶養控除

扶養控除は、生計を一にする配偶所以外の親族を養っているときに受けられる控除で、控除の対象になる扶養親族に該当する方がいる場合は、下表のように所得控除を受けられます。

扶養控除は年末調整で申告しますが、個人事業主などは、確定申告を行います。

引用:国税庁|令和4年No.1180 扶養控除

【扶養控除の要件】

- 配偶者を除く6親等内の血族と3親等内の姻族

- 12月31日現在で16歳以上の方

- 生計を一にしている

- 年間の所得金額が48万円以下である

節税方法②:医療費控除

医療費控除は医療費の負担を軽減するための制度で、病院や薬局などに支払った年間の医療費が一定金額をオーバーしたときに受けられる控除です。

医療費控除を受けるためには、確定申告をする必要があります。

【医療費控除の要件】

- 自分または生計を一にする配偶者または親族のために払った医療費

- 前年の1月1日から12月31日までの間に払った医療費

医療費控除で認められる金額は、200万円が最高限度額で次の計算式により算出できます。

医療費控除額=支払った医療費の合計額-補てんされる金額-10万円

ただし総所得金額が200万円以下の場合、総所得額の5%が控除額になります。

【医療費となる項目】

- 治療費

- 医薬品

- 交通費

- 医療用具の購入費など

引用:国税庁|令和4年No.1120 医療費を支払ったとき(医療費控除)

節税方法③:セルフメディケーション税制

セルフメディケーション税制は、きちんと健康診断を受けている人が市販薬を買ったときに受けられる所得控除です。

この税控除は2017年1月1日から始まったもので、確定申告する必要がありますが、医療費控除より申請は簡単です。

【申請条件】

- 年間で12,000円以上のOTC医薬品(※1)を購入すること

- 会社や地方自治体の健康診断やメタボ健診・予防接種などを受診していること

※1=OTC医薬品とは、Over The Counterの略で、病院や医院で処方箋をもらわずにドラッグストアや薬局などで選んで購入できる医薬品のことを言います。

OTC医薬品は、レシートに控除対象の記載があります。

節税方法④:生命保険料控除・地震保険料控除

生命保険料や地震保険料を支払っている方は、所得金額より一定額を控除できます。

控除を受けるためには、年末調整で証明書を会社に提出しなければなりません。

生命保険料控除で控除可能な保険料は次の通りです。

- 死亡や高度障害に備える生命保険料

- 個人年金に加入している場合の個人年金保険料

- 入院や通院・介護などの介護保険料

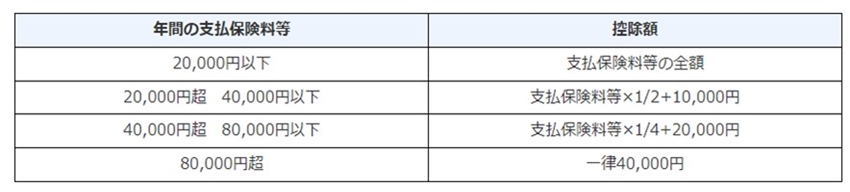

平成24年1月1日以後に締結した保険契約の控除額は下表によって計算できます。

【新契約に基づく場合の控除額】

引用:国税庁|令和4年No.1140 生命保険料控除

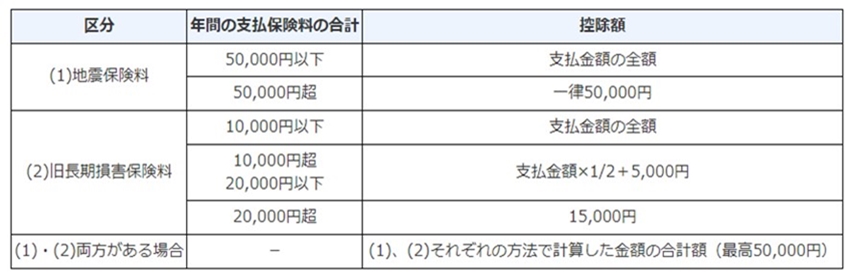

地震保険で控除できる金額は、下表によって算出できます。

【地震保険料控除額】

引用:国税庁|令和4年No.1145 地震保険料控除

節税方法⑤:不動産投資

サラリーマンが不動産投資で節税できる税金の種類は3つあります。

- 所得税と住民税の節税

- 贈与税の節税

- 相続税の節税

【所得税・住民税の節税】

不動産所得は給与と同じく総合課税のため、不動産投資で発生した赤字は給与所得と相殺(損益通算といいます)し所得額を少なくできます。

不動産投資では、固定資産税の税金や火災保険・減価償却費・管理費用などさまざまな費用を経費にすることが可能。

これにより不動産所得を赤字にでき、給与と損益通算することで所得税と住民税を減らせます。

【贈与税の節税】

不動産は、時価より20%~30%程度低く評価されます。

したがって不動産を贈与すれば現金で贈与するより節税になります。

【相続税の節税】

不動産は時価の7~8割程度で評価されますが、アパートなどの貸家建付地の場合にはさらに評価が下げられます。

また建物についても満室の場合には減額が大きくなり、固定資産税評価額の7割程度で評価されます。

節税方法⑥:特定支出控除

特定支出控除は、仕事に関連する支払いが多いときに控除できる仕組みです。

この制度を利用すると、給与所得控除した後の所得から認められている金額を差し引けます。

【特定支出控除として認められる主な項目】

- 通勤費

- 出張旅費

- 転勤に伴う引っ越し費用

- セミナーなどの研修費

- 資格を取るための費用

- 単身赴任者などが帰宅する旅費で認められたもの

引用:国税庁|令和4年No.1415 給与所得者の特定支出控除

節税方法⑦:住宅借入金等特別控除(住宅ローン控除)

住宅ローンを組んでマイホームを取得した場合やリフォームをしたときに、要件を満たせば所得税と住民税から税金が控除されます。

住宅借入金等特別控除を受けるためには、初年度に確定申告する必要がありますが、2年目以降は年末調整で事足ります。

令和4年度の税制改正により、適用期間が10年間から13年に延長され控除率は0.7%に変更になりました。

なお既存住宅及び増改築については10年間で変わりありません。

また住民税については、適用期間が13年間で、所得税の課税総所得金額の7%を上限として控除されます(限度額13万6,500円)。

新築住宅の住宅借入金等特別控除の要件は次の通りです。

【新築住宅の要件】

- 引き渡し日あるいは工事完了日から6か月以内に入居する

- 住宅ローン控除を受ける年の所得金額が2,000万円以下

- 対象住宅の床面積が50㎡以上で、1/2以上が本人の居住用住宅

- 10年以上の住宅ローンがある

- 入居した年および前後2年間の5年間に長期譲渡所得の特例などを受けていない

引用:国税庁|令和4年No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)

節税方法⑧:ふるさと納税

ふるさと納税は、全国の地方自治体に寄付することにより寄付金控除を受けられます。

寄付した金額の2,000円を超える部分について、所得税は還付され住民税は控除。

たとえば5万円ふるさと納税をした場合、2,000円を超える48,000円が所得税及び翌年支払う住民税から控除されます。

さらに寄付金の3割の15,000相当の返礼品がもらえます。

控除できる上限額は収入および家族構成などで異なるため注意しましょう。

なおサラリーマンで寄付する自治体が5つ以下の場合は、ワンストップ特例制度で申請書を提出すればよく、確定申告の必要ありません。

ふるさと納税の控除額は次の式で算出できます。

所得税の控除額=(ふるさと納税の寄付金額 – 2,000円)×所得税率

節税方法⑨:確定拠出年金・NISA(少額投資非課税制度)

個人型確定拠出年金はiDeCoともいわれ、自分で積み立てる私的年金制度です。

iDeCoを使えば、支払金額のすべてが所得から控除されるため所得税と住民税を節税でき、運用で得た利息分についても非課税になります。

NISAは少額投資非課税制度のことを言い、株式や投資信託で得た運用益については税金がかかりません。

NISAの投資可能額は年間120万円までで、最長5年間非課税です。

つみたてNISAは積み立てでのみ購入でき、投資可能額は年間40万円までで、運用期間は最長20年となっています。

所得税を節税する際の注意点

所得税を節税する場合には注意しなければならない点もあります。

注意点①:確定申告をしないと使えない制度がある

サラリーマンは通常、年末調整により所得税の申告は終わりますが、利用する節税制度によっては確定申告しなければなりません。

【確定申告が必要な節税】

- 医療費控除

- セルフメディケーション税制

- 特定支出控除

- 寄附金控除

- ふるさと納税(ワンストップ特例を利用する場合は不要です)

- 住宅ローン控除

なお住宅ローン控除は初年度だけで2年目以降は年末調整で済ませられます。

注意点②:扶養控除は収入が高い方が利用する

夫婦ともに所得がある場合には、収入が多い方が利用したほうが節税効果は高くなります。

共働き世帯が、高校生以上を扶養している場合には夫婦のどちらか1人しか扶養控除は使えません。

そのため収入が多い人が適用したほうが、税負担は軽減できます。

注意点③:過度な節税対策をしない

節税は、背伸びせず無理のない範囲で行う必要があります。無理な節税をしようとすると、経費ばかりかかり失敗することにもなりかねません。

自分の置かれている状況や知識・収入などを考慮してできる範囲で行いましょう。

まとめ:所得税の節税方法

サラリーマンでも節税をすれば手取り額が増えるため、貯蓄に回せたり使えるお金が増えます。

しかし節税方法によっては、適用条件が厳しかったり、お金が必要なもの・知識が必要なもの・難しい節税方法もあります。

したがって節税する際には、無理をせずに自分の背丈に合った方法を選ぶようにしましょう。

オンラインセミナーも随時開催しておりますので、スケジュールについては弊社ホームページ

「セミナー情報」よりご確認ください。

【関連記事】海外不動産投資とは?メリット・デメリットや注意点を解説

【関連記事】マンション経営で節税する仕組みは?節税できる税金をわかりやすく解説

※不動産投資による節税は物件などの条件により効果が異なります。節税を目的とした投資をする際は専門家のサポートを受けながら行いましょう。